Schijnzelfstandigheid

Als iemand een opdracht doet als ondernemer (zzp’er), maar volgens de regels (wet DBA) eigenlijk in loondienst is. Dit wordt ook wel verkapt dienstverband genoemd.

Waarom mag schijnzelfstandigheid niet?

Bij een verkapt dienstverband is de opdrachtgever eigenlijk werkgever.

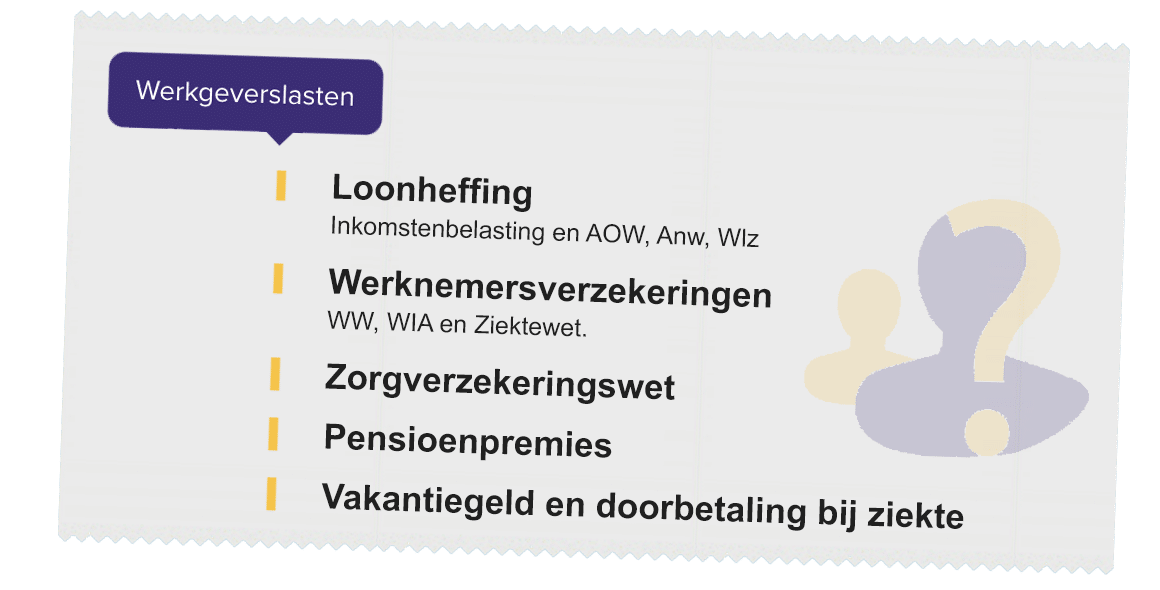

Werkgevers betalen werkgeverslasten. Opdrachtgevers horen bij schijnzelfstandigheid deze werkgeverslasten gewoon te betalen.

Een tweede reden is dat deze schijnconstructie heeft geresulteerd in “gedwongen zzp’ers” die de bescherming van de CAO mislopen omdat de opdrachtgever ze vanuit loondienst in zzp-constructie heeft gedwongen. Dit is in het onderwijs nooit aan de orde geweest.

Opdrachtgevers en opdrachtnemers zijn volgens de Wet DBA samen verantwoordelijk om schijnzelfstandigheid te voorkomen.

Maar de zzp’er is toch de eigen werkgever?

Klopt, de zzp’er is zowel werkgever als werknemer en draagt inderdaad werkgeverslasten af aan de belastingdienst.

Zo worden de inkomstenbelasting en de zorgverzekeringswet (ZVW) automatisch in rekening gebracht.

Voor wat betreft de overige loonheffingen (AOW, Anw, Wlz), werknemersverzekeringen (WW, WIA) en pensioen kan de zzp’er niet verplicht worden gesteld en hiermee is de overheid bang dit geld te moeten missen.

Overigens betalen zzp’ers de werknemersverzekeringen wel degelijk met hun aansprakelijkheids- en ongevallenverzekering (link) en de arbeidsongeschiktheidsverzekering. Wat overblijft is een stukje loonheffing en pensioenpremies. Overigens wordt pensioen vaak wel gespaard door middel van zelf beleggen, laten beleggen, vastgoed of sparen.

Wat zijn de gevolgen van schijnzelfstandigheid?

Indien er sprake is van schijnzelfstandigheid (dus lang niet bij alle inzet van zzp’ers) zal de belastingdienst de onderwijsinstelling vragen de werkgeverslasten alsnog te betalen. Daarbij … als er sprake is geweest van schijnzelfstandigheid, dient de zzp’er de aan de belastingdienst betaalde premies terug te krijgen om vervolgens via de “schijn-opdrachtgever” weer af te dragen.

UPDATE september 2024: Door alle ophef rondom de wet DBA is er afgesproken dat er in het eerste jaar geen boetes worden uitgedeeld.

UPDATE oktober 2024: Er wordt momenteel ook gesproken over handhaving op de kwetsbare groep; de gedwongen zzp’ers.

Hoe voorkomen we werkgeversgezag?

- Duidelijke contractvormen

-

Vermijd gezagsverhoudingen

- Aantal opdrachtgevers

- Zelfstandige verantwoordelijkheden:

- Belastingdienst-richtlijnen volgen:

- Controle en naleving van regels:

Hoe voorkomen we werkgeversgezag?

- Duidelijke contractvormen

-

Vermijd gezagsverhoudingen

- Aantal opdrachtgevers

- Zelfstandige verantwoordelijkheden

- Belastingdienst-richtlijnen volgen:

- Controle en naleving van regels

De 3 hoofdvragen vanuit de wet DBA

Indien minimaal 1 vraag met “nee” wordt beantwoord, is er géén sprake van schijnzelfstandigheid.

Loon

Krijgt de zzp’er loon? Niet in de vorm van salaris, wel in de vorm van een factuur. Het is daarom van belang dat de factuur enkel de gewerkte uren bevat (niet standaard 8 uur per dag) en dat deze met grotere regelmaat dan 1 keer per maand wordt verstuurd.

Persoonlijke arbeid

In de overeenkomst kan gekozen worden dat de zelfstandige zelf bepaalt wie de arbeid verricht.

De overeenkomst wordt voorgesteld door de opdrachtgever die uiteraard ervoor kan kiezen dit op “ja” te zetten.

Werkgeversgezag

Deze is dubieus. Is werkgeversgezag het MOETEN uitvoeren van instructie volgens rooster of is er geen gezag aan de orde als het MOGEN betreft? Wederzijdse goedkeuring valt immers niet onder gezag, maar onder “klant is koning” wat typisch een eigenschap van ondernemen is. Lees hier meer!